La valorisation du parc immobilier résidentiel français a bénéficié entre 1995 et 2006 d’une plus-value de près de 4 000 milliards d’euros. Or, lorsque le papy-boom débute en 2005 les prix commencent à s’infléchir, et cela avant la crise dite « des subprimes ». Nous défendons l’idée d’une causalité directe entre l’envolée des prix résidentiels et la préparation de la retraite par les baby-boomers. Alors que l’on peut estimer le taux de propriétaires chez les retraités à près de 80%, pour une moyenne française à 58%, et que la majorité d’entre eux ne remboursent plus d’emprunt, la question d’une inégalité intergénérationnelle mérite d’être posée ; et plus particulièrement sur le logement. Un système de répartition de la richesse pensé pour trois générations co-existantes est-il viable lorsque l’on passe à quatre générations co-existantes ? Que penser d’une plus-value patrimoniale de 4 000 milliards d’euros alors que la dette de l’Etat français se monte à 2 000 milliards d’euros ? Déflation, austérité, « crise » ne seraient-ils pas des synonymes pour papy-boom ?

1 Introduction

Lorsque l’on cherche à expliquer la variation des prix de l’immobilier résidentiel les facteurs envisagés traditionnellement sont : la croissance économique, les taux d’intérêt, la plus ou moins grande facilité d’octroi des prêts, le niveau de la construction, les éléments fiscaux et quelques éléments sociaux comme le divorce.

Les facteurs démographiques, absolus et relatifs, ne sont par contre que rarement mis en avant. Or on ne saurait continuer à les ignorer aujourd’hui, particulièrement quand une tendance de fond se manifeste pour les pays les plus avancés économiquement, à savoir une augmentation importante du nombre de personnes âgées, aussi appelée ‘papy-boom’. Comment cette évolution a-t-elle affecté, affecte et affectera-t-elle le marché du logement, et plus particulièrement ses prix ? Peut-on mettre en rapport le déplacement de la cohorte des baby-boomers avec la plus ou moins grande accessibilité du résidentiel ? Peut-on faire un lien entre ce phénomène de vieillissement et la multiplication par trois des prix du résidentiel entre 1995 et 2006 ?

La littérature académique sur ce sujet permet de repérer trois éléments :

- Une première série d’articles apparait au cours des années 1990, dans un contexte historique bien précis : le phénomène étudié était l’arrivée des baby-boomers sur le marché du travail. Les recherches et la critique produites ont permis d’arriver à une certaine maturité dans la manière de spécifier ces questions. Les résultats obtenus établissent effectivement l’existence d’un lien entre démographie et prix des logements, même s’il peut exister quelques réserves. On peut par exemple mentionner l’article de Mankiw et Weil (1989) où la demande de logement est modélisée comme une fonction de l’âge, et plus spécifiquement comme une fonction de la cohorte de la population active. Il est aussi intéressant de noter que le cas du Japon est étudié dès le début (Ohtake et Shintani (1996)).

- Curieusement, quand l’envolée des prix résidentiels se produit, de 1995 à 2006, les recherches ci-dessus ne se poursuivent plus. Sans doute car elles avaient surtout pour motivation l’arrivée des baby-boomers sur le marché du travail. Or, en 1995, la dernière classe d’âge du baby-boom a 25 ans, elle rentre sur le marché du travail, le phénomène étudié arrive donc à son terme. Il faut attendre le début des années 2010 pour voir ces réflexions réapparaitre, l’augmentation particulièrement forte des prix des logements redonnant une actualité à cette question. L’arrière-plan est cette fois, non pas l’arrivée sur le marché du travail des baby-boomers, mais leur départ (papy-boom) ou plus précisément la préparation de leur départ (pré papy-boom). Les articles de cette deuxième vague de recherche aboutissent à des résultats beaucoup plus nets. Takàts (2012) réalise par exemple une étude sur 21 pays et sur 40 ans. Et à nouveau, le Japon, en tant que cas d’étude pour le vieillissement, est analysé en détail, Shimizu et Watanabe (2010).

- Cette question du lien immobilier-démographie doit aussi être replacée dans un cadre plus large. La théorie du cycle de vie (Ando, Modigliani (1963)) suggère que les individus tendent à lisser leur consommation compte tenu de l’irrégularité des revenus entre les différentes phases de leur existence. Ainsi, au début de la vie active, un individu dispose de revenus faibles. Puis, à l’aide de l’endettement, il tente peu à peu de constituer un patrimoine. Arrivé à la retraite, ses revenus diminuent mais il utilise alors le patrimoine qu’il s’est constitué pour soutenir son niveau de consommation. Au niveau agrégé, l’ensemble de ces décisions individuelles influe sur l’offre et la demande des actifs, et par conséquent sur leur prix. La taille de la population et plus particulièrement sa structure vont donc exercer des pressions à la baisse ou à la hausse sur les prix des actifs. Le ‘melt-up’ désigne ainsi la montée du prix des actifs produit par une population active nombreuse (en termes relatifs), le ‘melt-down’ désigne le mouvement inverse lorsque la population est vieillissante.

La question d’une manifestation du ‘melt-down’ sur les marchés de capitaux est un champ de recherche actif. Bien que le débat soit toujours en cours, que les résultats varient suivant les actifs et les pays considérés, il semble cependant qu’il existe des indices non négligeables d’une certaine causalité entre ‘meltdown’ des actifs financiers et papy-boom. Mais il convient aussi de rappeler que les particuliers ne sont pas les seuls acteurs sur les marchés financiers ; la question se pose donc ici plutôt en termes d’un facteur qui contribuerait à la variation des cours, un facteur parmi d’autres.

Pour le cas de la France, la préparation de la retraite ne repose pas principalement sur la capitalisation ; la question d’un lien démographie-bourse est donc assez secondaire. Les français font par contre très clairement le choix de l’immobilier résidentiel pour anticiper cette époque de leur vie. Ils sont de plus les principaux acteurs sur ce marché. Il apparait donc particulièrement pertinent de poser la question du lien entre papy-boom et prix des logements en France.

2 Démographie et prix immobiliers, quelques éléments indicatifs de la causalité

Du baby-boom au papy-boom

La population française se dirige vers la barre des 70 millions d’habitants ; en 2050 notre pays sera probablement le plus peuplé d’Europe de l’Ouest. Cependant, en raison d’un taux de fécondité modéré on s’attend à ce que la population s’accroisse à un rythme plus lent que celui observé pendant la 2ème partie du 20ème siècle. La population verra aussi son âge moyen augmenter. Ainsi, avec 20% de personnes de plus de 60 ans, la France est déjà le 16ème pays le plus vieux.

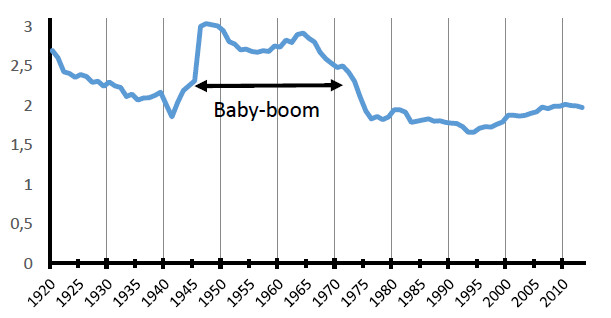

Ce phénomène contemporain de vieillissement est la conséquence directe de la forte hausse de la natalité après la 2ème guerre mondiale, de 1945 à 1970, appelée baby-boom. Le nombre d’enfants a avoisiné sur cette période les trois enfants, pour ensuite se stabiliser autour de deux à partir du milieu des années 1970 (Figure 1). La taille d’une cohorte correspondant à une année du baby-boom est donc en moyenne bien plus importante que pour une classe d’âge post baby-boom.

Figure 1 : Indicateur conjoncturel de fécondité (source INSEE)

Aujourd’hui, ces classes d’âge arrivant à l’âge de la retraite, il convient plutôt de parler de ‘papy-boom’. Cette tendance, marquée, va faire passer le nombre de seniors de 12,6 millions en 2005 à 22,3 millions en 2050 : une personne sur 3 ans aura plus de 60 ans, contre une sur 5 actuellement.

Bien plus importantes que les années 2007 et 2008, début de la crise dite des ‘subprimes’, années sur lesquelles on se focalise trop, les années pivots sont en fait 2005 et 2006. Ce moment de 2005 est en effet celui où les individus nés en 1945 (première année du baby-boom) atteignent 60 ans et commencent à partir en retraite.

Papy-boom, ratio OLD DEP et prix immobiliers

Le phénomène démographique majeur de la deuxième partie du 20ème siècle consiste donc en cette bulle démographique qui se translate au fur et à mesure des années. La question est alors de savoir quels sont les effets de cette distorsion générationnelle aux différentes époques. Et en particulier, pour la question qui nous intéresse, peut-on trouver un lien entre la période du pré-papy boom (1995-2005) et l’envolée des prix des logements ?

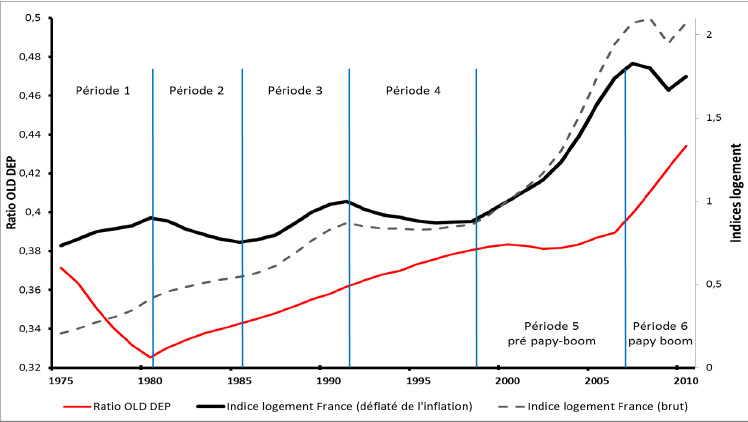

La littérature suggère l’emploi d’un ratio, un parmi d’autres, noté OLD DEP. Celui-ci rapporte le nombre de personnes de plus de soixante ans, au nombre de personnes entre 20 et 60 ans. Il est proche de la mesure du nombre de retraités par actifs. Au début du papy-boom, on a ainsi OLDDEP2006 = 0,39. Il passe ensuite rapidement à des niveaux plus élevés ; pour l’année 2013 on a par exemple OLDDEP2013 = 0,48. Il est alors très tentant de rapporter cette mesure au prix des logements.

Figure 2 : ratio OLD DEP et indices immobiliers (source CGEDD, INSEE)

La figure 2 met ainsi en regard le ratio OLD DEP et les prix immobiliers (bruts, et nets de l’inflation) sur les 40 dernières années. Le lien semble effectivement exister. Ainsi, de 1975 à 1981 (période 1) le OLDDEP diminue alors que les prix du résidentiel augmente, cette relation d’opposition se vérifie aussi de 1981 à 1986 (période 2). Par contre de 1986 à 1992 (période 3) il ne semble pas en aller ainsi ; les prix immobiliers ont probablement été soumis à ce moment à un autre facteur important. De 1992 à 1998 (période 4), le lien inverse se vérifie à nouveau. Puis, de 1998 à 2006 (période 5, pré papy-boom), on constate à un ralentissement du OLD DEP, alors que les prix augmentent fortement, laissant entrevoir que le lien est aussi à considérer en variations. A partir de 2006 (période 6, papy-boom), on retrouve un lien inverse, les prix ralentissent voire diminuent peu à peu alors que le ratio augmente très fortement. Il convient de remarquer que cette relation est bien plus nette lorsque l’on considère les prix immobiliers déflatés de l’inflation, plutôt que les prix nominaux. Ainsi sur la période 3, la relation d’opposition entre le OLD DEP et les prix bruts n’apparait pas, alors qu’elle est très claire avec les prix nets (laissant au passage entrevoir que la réputation de protection contre l’inflation associée à l’immobilier pourrait bien n’être qu’un mythe). Sur la période 4, les prix bruts ne rendent pas non plus compte de ce lien. Enfin la coïncidence, précise, des dates d’inversion de tendance est à remarquer particulièrement : 1981, 1998 et 2006.

Bien sûr il est nécessaire d’approfondir l’analyse car cette seule représentation graphique ne saurait suffire. On pourra se reporter pour cela à SIMON, ESSAFI (2015) pour une étude en données de panel détaillée. Il ressort de ce travail que la prise en compte des éléments de population, absolu (population totale) et relatif (ratio OLD DEP), sont les principaux déterminants du prix des logements en France, devant les taux, les revenus et la construction de logements neufs. Traduits en termes de sensibilités, les premiers résultats sont les suivants :

|

Variables |

Impact sur les prix des appartements |

Impact sur les prix des maisons |

|

Revenu : +1% |

+ 0,37% |

+ 0,50% |

|

Population totale : +1% |

+ 7,60% |

+ 6,29% |

|

OLD DEP : 0,40 → 0,41 |

- 5,00% |

- 5,08% |

|

Taux d’intérêt : 5% → 2% |

+ 3,73% |

Non significatif |

3 Discussion et implications

Bilan et histoire de l’impact des baby-boomers sur les prix immobiliers

Le lien entre structure démographique et prix immobiliers, que la littérature suggère, trouve donc dans le cas de la France une réponse positive. S’il existe quelques nuances locales, ce facteur semble toutefois être central pour l’explication des dynamiques de prix. Il permet de mieux comprendre l’évolution passée, actuelle et à venir des prix du logement.

Ainsi, la phase de très forte hausse entamée en 1996, qui commence à s’infléchir en 2006 mais qui parfois se prolonge jusqu’en 2010 suivant les secteurs et les segments du marché, correspond au pré papy-boom. Cette période se caractérise par des achats massifs de la part des futurs retraités. Ces derniers sont nombreux et tout à fait solvables, puisque avancés dans leur carrière. Cette envolée des prix correspond à un phénomène porté par les acheteurs, un phénomène du côté de la demande.

Autour de l’année 2005, année où les personnes nées dans l’immédiat après-guerre commencent à arriver à l’âge de la retraite, les premiers signaux indiquant que cette dynamique se ralentit apparaissent. Il est remarquable que les premiers signes de l’inflexion des prix coïncident très précisément avec le début du papy-boom : il s’agit d’un élément de confirmation du lien causal. Si l’on considère que les acheteurs de résidences principales sont surtout des actifs dans la deuxième moitié de leur parcours professionnel, on comprend alors la logique économique de cette deuxième phase. Elle se caractérise par une diminution progressive et régulière du nombre des acheteurs, les pré-papy-boomers. Ce second temps correspond à la période actuelle ; les prix des logements baissent peu à peu en raison d’un fléchissement de la demande.

Mais il faut aussi considérer un autre élément qui viendra accélérer cette baisse des prix dans les prochaines années. Une augmentation régulière du nombre des décès est en effet à prévoir. Les biens hérités seront en partie conservés par les descendants, mais on peut s’attendre à ce qu’une fraction significative de ces biens soit aussi remise sur le marché. Cette troisième phase se caractérisera donc à la fois par une baisse tendancielle de la demande, les pré-papy-boomers étant de moins en moins nombreux, mais aussi par une augmentation de l’offre suite aux décès des premiers papy-boomers.

Ces trois phases correspondent assez directement au déplacement et au vieillissement de la très nombreuse cohorte des personnes nées entre 1945 et 1970.

Deux formes de l’ajustement immobilier pour les pays vieillissants

Le Japon et l’Allemagne sont les pays les plus avancés dans ce processus de vieillissement de leur population. On peut en observer l’effet sur le prix des logements. Si l’on raisonne en prix immobiliers nets, ils ont baissé de 30% en Allemagne sur les vingt dernières années et de près de 50% pour le Japon en vingt-cinq ans. Cette baisse a été lente et régulière, de quelques pourcents chaque année.

Pour les Etats-Unis la situation est différente. Suite aux problèmes sur les prêts subprimes le marché résidentiel a vu ses prix baisser de 35% en deux ans, de 2008 à 2010. La correction a été très brutale, mais on peut aujourd’hui considérer que la trop forte valorisation des propriétés, du point de vue des jeunes générations, relève du passé. En un sens, la difficulté intergénérationnelle a été résolue. Le développement du marché des subprimes entre 2003 et 2006 pourrait d’ailleurs aussi s’analyser dans cette optique. En effet, à cette époque, les jeunes générations ne pouvant pas soutenir la concurrence avec les pré-papy-boomers, elles n’auraient pas eu d’autres choix que de s’engager dans des prêts immobiliers non-soutenables, ceci afin de satisfaire leur ambition légitime à l’accession.

La question se pose alors de savoir quel sera le chemin que suivra la France : une lente érosion, que l’on pourra qualifier du mot de ‘déflation’, mais qui ne sera en fait qu’un synonyme pour le mot ‘papy-boom’, ou bien un événement de type ‘crise’.

Concurrence générationnelle pour la propriété du logement

Intrinsèquement, la multiplication par trois des prix immobiliers n’est pas une aberration, il s’agit d’un phénomène d’offre-demande lié à la génération des baby-boomers (nombreux, avancés en carrière et donc très solvables). Cependant il faut bien avoir à l’esprit que les différentes générations ne sont pas en séquence, mais qu’elles sont imbriquées. Il y a donc de fait une concurrence intergénérationnelle sur certains biens communs, et en particulier pour le logement. Le basculement d’une partie des ménages américains jeunes entre 2003 et 2007 vers les crédits subprimes est l’un des symptômes emblématiques de cette éviction, de cette concurrence problématique.

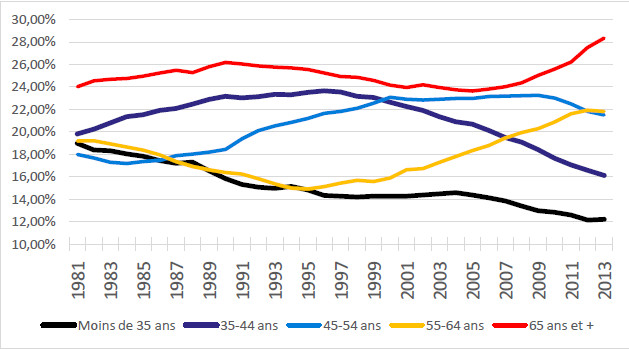

La figure 3 présente l’évolution de la distribution de l’âge des propriétaires aux Etats-Unis. Depuis le milieu des années 90, la part des propriétaires de moins de 45 ans a fortement baissé, alors que celle des plus de 55 ans augmentait nettement. Il n’existe pas de série annuelle équivalente en France sur longue période mais on est en droit d’estimer que le mouvement est similaire ; le taux de propriétaires aujourd’hui chez les retraités français est estimé à près de 80% (pour une moyenne nationale de 58%).

Figure 3 : Distribution de l’âge des propriétaires américains (US Census Bureau)

Une politique économique générationnellement orientée

Lorsque les prix des logements sont multipliés par trois cela ne manque pas de venir dans le champ du débat public. Différentes pistes sont alors évoquées et par exemple le soutien à la construction, avec des objectifs annuels énoncés. Mais quand les classes d’âges nées entre 1945 et 1970 sont moitié plus nombreuses que celles nées entre 1970 et 1995, la question de faire passer le nombre de constructions annuelles de 300 000 à 400 000, ou 500 000, est d’importance secondaire. L’ordre de grandeur du problème et celui de la solution proposée ne sont tout simplement pas en rapport. Focaliser le débat sur la construction c’est ignorer l’ampleur du phénomène démographique contemporain.

D’autres mesures d’aides sont aussi souvent évoquées, telles que le PTZ ou les aides à l’investissement locatif. Elles sont aujourd’hui particulièrement discutables. La littérature économique suspecte ces dispositifs de produire des effets inflationnistes indésirables, c’est-à-dire qu’ils soutiendraient la hausse des prix (Bono et Trannoy (2012), Beaubrun-Diant, Maury (2015)). Ces avantages, qu’ils soient financiers ou fiscaux, seraient aussi en partie captés par des agents à qui ils ne sont pas destinés.

C’est le soutien à l’investissement locatif qui est probablement l’exemple le plus net permettant de suspecter une politique générationnellement orientée, pro papy-boomers. En effet, ces derniers sont souvent propriétaires de leur résidence principale, et le crédit associé a été remboursé depuis longtemps. Leur capacité d’emprunt peut alors être employée pour l’investissement locatif car, en plus de l’aide fiscale, ils représentent de bons risques pour les banques. D’autant que, parmi la jeune génération, les personnes qui auraient pu devenir propriétaires avec des prix immobiliers moyens fournissent en fait un vivier intéressant de bons locataires, de locataires très solvables. Car la question se pose aussi en termes d’orientation des crédits bancaires immobiliers. Aujourd’hui les primo-accédants ne représentent que 20% des encours bancaires (données Banque de France), autant que l’encours de l’investissement locatif…

L’alternative pour les jeunes générations consiste en fait souvent entre la location dans les centres urbains et l’achat dans le péri-urbain. Mais même l’achat peut aujourd’hui être interrogé. Car si ce mouvement de baisse des prix se poursuit sur les quinze prochaines années, quelle sera la création de valeur patrimoniale pour ces personnes ? Ils auront acheté très cher un bien, en le finançant par de la dette, alors même que ce bien risque de perdre une part de sa valeur. En ce qui concerne les papy-boomers, l’argument de la transmission du patrimoine aux enfants ne saurait suffire. Car étant donnée l’augmentation de l’espérance de vie, lorsque cette transmission se produira, la génération qui héritera sera presque déjà arrivée à l’âge de la retraite.

Le terme de ‘génération sacrifiée’ est parfois mentionné lorsque l’on évoque la situation japonaise des vingt dernières années. Ce pays représente un cas d’étude particulièrement intéressant pour l’Europe vieillissante, dans notre contexte de taux bas et de risque de déflation (cf. Languillon-Aussel (2015) pour le marché des bureaux par exemple). Cet adjectif ‘sacrifiée’, est très fort. Peut-être suffirait-il de parler d’inégalité intergénérationnelle pour le cas de la France ? Yates (2011) propose d’introduire le terme de ‘soutenabilité immobilière’ en le définissant de la manière suivante :

« La soutenabilité immobilière signifie que les besoins d’une génération peuvent être satisfaits sans compromettre la capacité des générations futures à satisfaire les leurs. Pour le logement, la soutenabilité se définit en termes de capacité du système actuel à prévenir contre toute augmentation du stress immobilier (le stress immobilier étant une situation où les ménages sont forcés de consacrer une part excessive de leurs revenus à leurs besoins immobiliers) »

Il semble clair que le stress immobilier subi par les baby-boomers n’a pas été du même niveau que celui subi par les générations qui suivent. Il existe aujourd’hui une inégalité intergénérationnelle.

Le patrimoine résidentiel n’est pas un hors-bilan

Les 34 millions d’unités d’habitation en France ont une surface moyenne de 80 m². Si l’on compte un prix moyen de 2 200 euros du m², l’ensemble du parc immobilier résidentiel français se valorise à près de 6 000 milliards d’euros. Les prix ayant triplé, ce parc valait précédemment à peu près 2 000 milliards d’euros. Il y a donc eu une captation et une immobilisation de 4 000 milliards d’euros en quinze ans. On ne saurait considérer que ce très important enrichissement ne compte pas, qu’il serait une sorte de hors-bilan des particuliers ; particulièrement quand ce hors-bilan est réparti d’une manière très inégalitaire suivant les générations.

Or, il existe des techniques permettant de mobiliser ces fonds. Elles peuvent être soit traditionnelles, par exemple le viager, ou plus financières comme le viager hypothécaire (Shan (2012) pour le cas des Etats-Unis).

Cette situation interroge le système des retraites sur le plan de l’équité générationnelle. Est-il juste de verser des retraites à taux plein à des retraités propriétaires de leur résidence principale, sans prêt associé, parfois propriétaires d’une résidence secondaire et d’investissements locatifs, fiscalement aidés, alors qu’ils pourraient extraire beaucoup de richesse de leur patrimoine immobilier ? La politique fiscale doit-elle se faire en direction du PTZ et de l’investissement locatif, ou prendre pour objectif d’accompagner et de favoriser la mobilisation de la valeur immobilisée dans l’actif immobilier ? Alors que nous vivons aujourd’hui avec quatre générations simultanément, pouvons-nous rester dans un système de partage de la richesse pensé pour trois générations simultanées ?

L’inévitable augmentation du nombre de successions dans les années à venir pose aussi des questions sur l’imposition de ces héritages. Rappelons que la dette de l’Etat français est aujourd’hui de 2 000 milliards d’euros, à rapporter aux 4 000 milliards d’euros de plus-value qui ont trouvé à se réfugier dans les biens immobiliers. Les ordres de grandeur sont comparables. Il y a donc là de puissants moyens pour réduire la dette de l’Etat…

Bibliographie

Ando, Modigliani. (1963). “The “life-cycle” hypothesis of saving: aggregate implications and tests”. The American economic review. 53(1): 55-84.

Beaubrun-Diant, Maury. (2015). “Quels sont les effets du prêt à taux zéro sur les prix du foncier ? ”. EDHEC Position paper.

Bono, Trannoy. (2012). « Evaluation de l’impact du dispositif Scellier sur les prix fonciers », Document de travail, Université Aix-Marseille.

Languillon-Aussel. (2015). “La renaissance urbaine dans une ville globale mature: vers un rétrécissement spatial de la rentabilité des investissements immobiliers à Tokyo”. Document de travail, Université Lyon 2.

Mankiw, Weil. (1989). “The baby boom, the baby bust and the housing market”. Regional Science and Urban Economics.

Ohtake, Shintani. (1996). “The effect of demographics on the Japanese housing market”. Regional Science and Urban Economics.

Shan. (2012). “Reversing the trend: the recent expansion of the reverse mortgage market” Real Estate Economics 39(4) : 743-768

Shimizu, Watanabe. (2010). “Housing Bubble in Japan and the United States”, Public Policy Review Vol. 6, No. 3, 431-472.

Simon, Essafi. (2015). “Concurrence générationnelle et prix immobiliers”. Document de travail, Université Paris-Dauphine, disponible sur HAL-SHS

Takáts. (2012). “Aging and housing prices”, Journal of housing economics.

Yates. (2011). “Cyclical versus Structural Sustainability of Homeownership: Is Counter-cyclical Intervention in Housing Markets Enough?” Housing studies 26 (7-8): 1059-1080