Les systèmes socio-fiscaux remplissent à la fois des fonctions redistributives et assurantielles. A titre d’exemple, l’impôt sur le revenu ainsi que les transferts sociaux (revenu de solidarité active ou aides au logement) sont des politiques redistributives emblématiques : elles permettent la redistribution de ressources d’individus ayant de hauts revenus vers des individus ayant de bas revenus. A l’inverse, le système de retraites ou l’assurance chômage sont des politiques assurantielles : les cotisations versées en emploi ouvrent des droits à des prestations perçues à la retraite ou au chômage, qui dépendent de ces cotisations. Redistribuer implique ainsi un transfert de ressources « vertical », c’est-à-dire des hauts revenus vers les bas revenus, alors qu’assurer implique un transfert de ressources « horizontal » entre individus ayant (ou ayant eu) des revenus similaires.

Cette séparation entre redistribution et assurance sociale est cependant difficile à opérer en pratique. Par exemple, une personne au chômage ne recevant pas (ou peu) d’allocations de l’assurance chômage recevra des transferts sociaux qui feront ainsi office de prestation assurantielle. A l’inverse, nombre de débats autour de l’assurance chômage ou du système de retraites portent sur les aspects redistributifs de ces politiques. Cela suggère la présence d’interactions entre politiques redistributives et politiques assurantielles. Le chapitre de ma thèse intitulé « Redistribution et assurance chômage » cherche à analyser ces interactions et leurs implications pour les politiques publiques de façon théorique et empirique.

L’assurance chômage a un bénéfice redistributif dans le bas de la distribution des revenus et un coût redistributif dans le haut de la distribution des revenus

Lorsque l’État cherche à redistribuer des ressources vers des individus à bas revenus, il peut choisir d’opérer cette redistribution au travers de transferts monétaires versés soit en emploi soit au chômage. Même s’ils peuvent induire un allongement de la durée passée au chômage, les transferts monétaires reçus au chômage ont une valeur d’usage bien plus grande que les transferts monétaires reçus en emploi. Le premier résultat de ce travail est de montrer qu’il s’avère ainsi efficace de redistribuer en partie via des allocations chômages généreuses dans le bas de la distribution des revenus.

Cette redistribution doit être financée par des prélèvements sur les individus ayant de hauts revenus et ces prélèvements ne peuvent se faire que lorsque ces individus sont en emploi. En effet, lorsqu’une personne connait une période de chômage, elle reçoit davantage d’allocations chômage qu’elle ne paie de prélèvements obligatoires et elle ne paie pas les prélèvements obligatoires qu’elle aurait payés en emploi. Le second résultat de ce travail est ainsi d’établir que le versement d’allocations chômage induit une externalité négative sur le financement de la redistribution et de biens publics qui est proportionnelle aux prélèvements obligatoires payés en emploi. Ainsi, le versement d’allocations chômage généreuses dans le haut de la distribution des revenus n’a pas seulement un coût pour le système de l’assurance chômage, mais a un coût pour l’ensemble du système socio-fiscal.

Au sein d’un système socio-fiscal efficace, les taux de remplacement de l’assurance chômage sont décroissants avec le revenu et d’autant plus décroissants que le système est redistributif

Ces deux résultats découlent d’une condition d’efficacité (au sens de Pareto) reliant le barème des politiques redistributives à celui de l’assurance chômage au travers de taux de remplacement, c’est-à-dire du montant de prestations reçues au chômage relativement au revenu net en emploi (après impôts et transferts). Cette condition caractérise les taux de remplacement efficaces associés à un barème de redistribution donné, en fonction de paramètres tels que : le taux de chômage, l’élasticité de la durée passée au chômage par rapport au montant de prestations reçues ou encore la valeur assurantielle des allocations chômage mesurée par le coefficient d’aversion au risque.

Le premier résultat implique que les taux de remplacement doivent être élevés en bas de la distribution des revenus, tandis que le second implique que ces taux de remplacement doivent être faibles en haut de la distribution des revenus. Plus précisément, ces taux de remplacement doivent décroitre de 100% tout en bas de la distribution des revenus à 0% tout en haut de la distribution des revenus et ils doivent être d’autant plus élevés pour les bas revenus et d’autant plus faibles pour les hauts revenus que le barème des politiques redistributives est progressif.

Le système socio-fiscal français est inefficace : les taux de remplacement dans le haut de la distribution des revenus sont trop élevés compte-tenu du barème des politiques redistributives

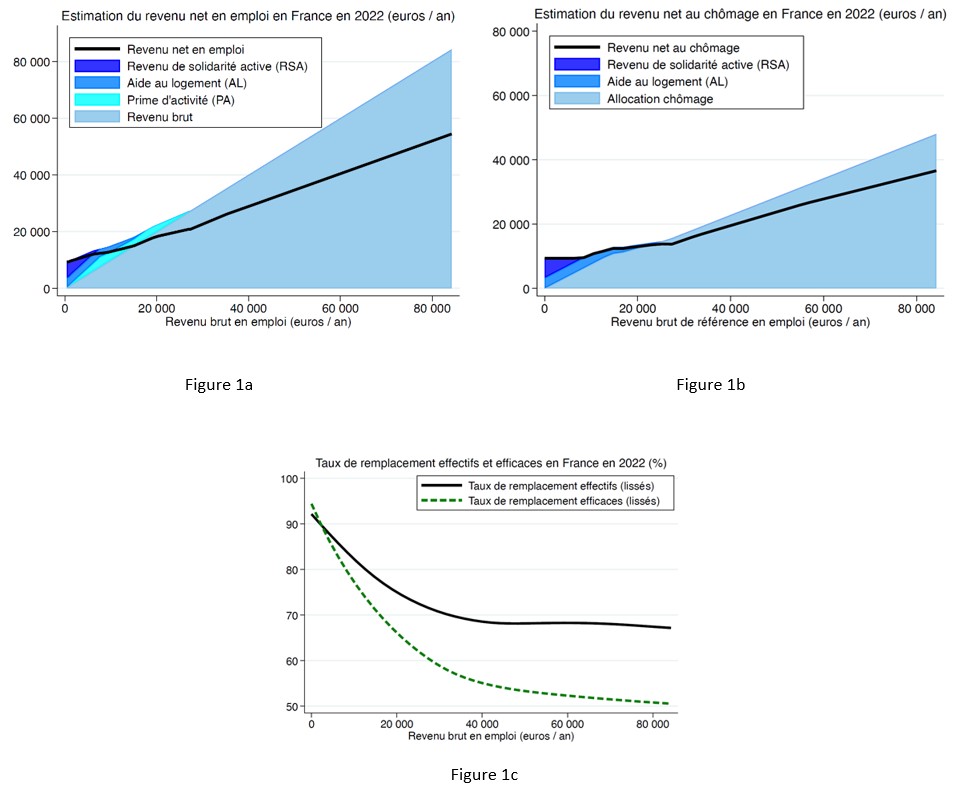

Pour illustrer ces résultats et l’(in)efficacité du système socio-fiscal français, une application est présentée à l’aide du calculateur socio-fiscal de l’OCDE TaxBen en prenant le cas d’un individu seul et sans enfants. La Figure 1a représente le revenu net en emploi (ligne noire) en fonction du revenu brut. Tout en bas de la distribution des revenus, le revenu de solidarité active (RSA) et les aides au logement (AL) servent à assurer un revenu minimum de subsistance (en pratique indexé sur le coût de la vie locale via une modulation géographique). La prime d’activité compense ensuite la perte rapide du RSA ainsi que le montant croissant de prélèvements obligatoires, jusqu’à disparaitre complètement.

La Figure 1b représente le revenu net au chômage (ligne noire) en fonction du revenu brut de référence en emploi. Le RSA et les AL servent à nouveau à assurer un revenu minimum de subsistance. À mesure qu’augmente le revenu de référence en emploi, les allocations chômage perçues remplacent progressivement ces transferts sociaux jusqu’à ce que ces allocations chômage deviennent soumises à des prélèvements obligatoires.

Les taux de remplacement effectifs au sein du système socio-fiscal français sont obtenus en divisant le revenu net au chômage par le revenu net en emploi. La Figure 1c montre que ces taux de remplacement (ligne noire) sont décroissants avec le revenu, mais seulement faiblement. En effet, le taux de remplacement effectif se stabilise autour de 68% et ne diminue plus avec le revenu au-delà du salaire moyen (environ 42 000 euros brut annuels).

À titre de comparaison, une estimation des taux de remplacement efficaces est représentée (traits pointillés verts) pour des valeurs plausibles des paramètres. Prenant la progressivité du barème d’impôts et de transferts en France comme donnée, cette estimation suggère que les taux de remplacement sont inefficacement élevés au sein du système socio-fiscal français. Si ce résultat est sensible aux hypothèses adoptées dans le bas de la distribution des revenus, il est extrêmement robuste dans le haut de la distribution des revenus. Ceci est d’autant plus vrai que l’épargne disponible à ces niveaux de revenus est souvent suffisante pour absorber une période de chômage (mécanisme ici ignoré qui renforcerait la décroissance des taux de remplacement efficaces).

Une meilleure articulation entre politiques redistributives et assurance chômage permettrait de réaliser des gains d’efficacité bénéficiant à l’ensemble de l’économie

Comment y remédier ? Une réforme « de gauche » pourrait consister à baisser le montant d’allocations chômage dans le haut de la distribution des revenus en laissant le barème de prélèvement obligatoires inchangé. Une réforme « de droite » pourrait consister à baisser les prélèvements obligatoires dans le haut de la distribution des revenus en laissant le barème des allocations chômage inchangé. Ces réformes, que tout oppose, créeraient des perdants et des gagnants bien identifiés alors qu’il est ici possible d’éliminer cette inefficacité au moyen de réformes (Pareto-améliorantes) bénéficiant à l’ensemble des individus !

Pour ce faire, il suffit de diminuer simultanément les prélèvements obligatoires et les allocations chômage des individus ayant de hauts revenus, de manière à laisser ces individus en moyenne indifférents. Bien qu’indifférents, cette réforme les inciterait néanmoins à passer davantage de temps en emploi, dégageant ainsi des ressources supplémentaires pour la redistribution ou le financement de biens publics. Ce travail met donc en lumière l’existence de gains d’efficacité à la coordination des politiques redistributives et assurantielles dont tout le monde pourrait bénéficier !